Glosas atingem gross up, compensações não homologadas, créditos de parcelamentos e ações, e aprofunda o embate entre fisco e contribuintes

A Receita Federal tem intensificado a fiscalização sobre os pedidos de compensação dos créditos da Tese do Século, e as glosas – como são chamadas as decisões do fisco que rejeitam o valor declarado pelos contribuintes – se tornaram cada vez mais frequentes. Na prática, o órgão passou a impugnar, com maior regularidade, situações específicas no momento em que os créditos do Programa de Integração Social (PIS) e da Contribuição para o Financiamento da Seguridade Social (Cofins) são habilitados para compensação administrativa.

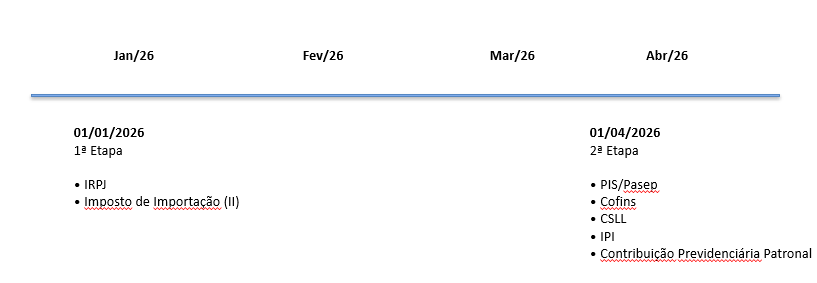

Em maio de 2021, o Supremo Tribunal Federal (STF) decidiu pela exclusão do Imposto sobre a Circulação de Bens e Serviços (ICMS) da base de cálculo do PIS e da Cofins (Tema 69), entendimento que ficou conhecido como a Tese do Século. Embora o tema principal esteja pacificado, diversas discussões derivadas do precedente permanecem em disputa entre fisco e contribuintes.

Em um caso recente conduzido pelo advogado tributarista Alessandro Borges, sócio do Benício Advogados, a Receita Federal glosou créditos habilitados no valor de R$ 509 milhões. Os fundamentos da glosa envolveram: i) a regra de cálculo do gross up do crédito; ii) compensações não homologadas; iii) parcelamentos não quitados; iv) créditos reconhecidos em ações coletivas; e v) o marco inicial da correção pela Selic. Segundo o advogado, esses têm sido os principais motivos de impugnação, que estão bloqueando as compensações dos créditos.

Glosas devido ao cálculo do ICMS por dentro (gross up)

Uma das glosas mais recorrentes da Receita Federal decorre do cálculo de gross up utilizado pelos contribuintes para determinar o valor do ICMS a ser excluído da base das contribuições.

A Lei 12.973/2014 regulamentou a tributação de PIS e Cofins e previu que os tributos incidentes sobre a operação integram suas respectivas bases. Borges explica que esses são tributos cobrados “por dentro”, cujo valor já está embutido no preço de venda do produto ou serviço e, por isso, o ICMS e o PIS e Cofins compõem suas próprias bases de cálculo – o chamado gross up.

Na nota fiscal consta o preço de venda e, sobre ele, ainda incidirão os tributos destacados no documento. Ou seja, o valor da nota fiscal inclui preço de venda somado aos tributos destacados.

As Leis 10.637/2002 e 10.833/2003 estabelecem o faturamento como base de cálculo do PIS/Cofins, compreendido como a totalidade das receitas das empresas, dentre elas o valor integral indicado nas notas fiscais. Isso significa que, antes do julgamento da Tese do Século, as contribuições incidiam duas vezes sobre o ICMS: tanto sobre o valor embutido no preço de venda, quanto sobre o valor destacado em nota.

No julgamento do Tema 69, o STF reconheceu a inconstitucionalidade da inclusão do ICMS na base do PIS e da Cofins. Em 2021, ao julgar embargos, o Tribunal definiu que o ICMS a ser excluído é o destacado em nota, mantendo a tributação sobre o ICMS “por dentro”. A ministra Cármen Lúcia, porém, mencionou expressamente que deveria ser excluído todo o ICMS, o que pressupõe o gross up.

Com base nisso, muitos contribuintes calcularam seus créditos excluindo o ICMS total. “Quando se fala todo o ICMS, inclui-se também o efeito do reajustamento da base de cálculo”, diz Borges.

A Receita Federal, contudo, não adota esse entendimento e glosa créditos que incluam ICMS gross up, baseando-se na interpretação restritiva do STF.

Para Priscila Faricelli, sócia do Demarest Advogados, isso desvirtua a decisão do STF, pois acaba majorando indevidamente as bases.

Já Cíntia Meyer, sócia do Martinelli Advogados, considera inválidas as glosas: “É matemático: para expurgar completamente o ICMS do preço, tem que ser gross up”.

Segundo Meyer, ainda não há precedentes consolidados. As defesas vêm sendo apresentadas às delegacias, mas a tendência é que o tema seja decidido pelo Conselho Administrativo de Recursos Fiscais (Carf). Pedro Bresciani, sócio do Utumi Advogados, acrescenta que a Lei 14.592/2023 prevê que o ICMS a ser excluído é o que “tenha incidido na operação”, contemplando todo o ICMS, e não apenas o destacado.

Glosas por não homologação de pedido de compensação

Outro motivo frequente de glosa envolve compensações, não homologadas, de débitos de PIS/Cofins com créditos de outros tributos. Nesses casos, o contribuinte fica impedido de utilizar o valor do ICMS integrado no cálculo das contribuições que tiveram a compensação não homologada.

O artigo 74, parágrafo 3º, V, da Lei 9.430/1996 determina que não pode ser objeto de compensação o débito cuja compensação anterior não foi homologada. “Se o débito não está quitado, eu não tenho crédito a recuperar”, diz Borges. A compensação permanece vedada enquanto o processo administrativo está pendente.

A Delegacia da Receita Federal de Julgamento (DRJ) da 6ª Região já acolheu esse entendimento (acórdão nº 45691).

Assim, ao habilitar créditos da Tese do Século, mesmo que apenas parte deles envolva débitos não homologados, a Receita tende a glosar a totalidade.

Nesses casos, Meyer orienta seguir o rito da manifestação de inconformidade. O débito fica com exigibilidade suspensa, impedindo o creditamento. Algumas empresas preferem ingressar diretamente com mandado de segurança, mas, segundo a especialista, a via administrativa tem sido mais efetiva.

Glosas em parcelamentos não quitados

Quando há pedido de habilitação de créditos decorrentes de parcelamento de PIS e Cofins, a Receita Federal recomenda revisar o saldo do parcelamento e só reconhecer créditos sobre parcelas já quitadas.

Borges relata casos de contribuintes que incluíram no pedido de habilitação valores ainda não pagos, situação que gera glosas por inexistência de crédito. Para ele, trata-se de questão de compliance e a glosa é válida.

Meyer, porém, discorda. Ela sustenta que, ainda que o parcelamento não esteja quitado, o contribuinte terá direito ao crédito, pois o débito pode ser executado de outra forma. A DRJ da 6ª Região decidiu nesse mesmo sentido (acórdão nº 46949).

Glosas quanto à divergência sobre o início da correção pela Selic

Outra fonte de glosas envolve divergências sobre o marco inicial para correção pela Selic. A Receita entende que o crédito surge no trânsito em julgado; contribuintes defendem que surge no pagamento do tributo.

A Receita tem glosado créditos atualizados desde a apuração

Borges considera equivocada a posição do fisco: se o contribuinte foi impedido de aproveitar o crédito, a atualização deveria iniciar no momento do pagamento. Faricelli cita a Súmula 411 do STJ, segundo a qual crédito escritural deve ser corrigido desde a apuração.

Meyer discorda. Para ela, a pretensão resistida nasce no ajuizamento da ação. Além disso, o crédito de PIS/Cofins não é escritural. Assim, a correção deve iniciar no ajuizamento: “Quando eu ingresso com a ação e manifesto meu interesse, a Selic passa a contar”, conclui.

Glosas motivadas por crédito reconhecido em ações coletivas

Também são frequentes glosas de créditos reconhecidos em ações coletivas ajuizadas por associações e outras entidades representativas para conseguir a exclusão do ICMS da base do PIS/Cofins aos seus associados. Muitas dessas ações são antigas e, por isso, abarcam um grande período para compensação retroativa de créditos.

Segundo Borges, houve uma “comercialização” dessas decisões, com contribuintes se associando às entidades com objetivo exclusivo de ampliar o período do qual poderiam reaver os créditos.

Diante desse cenário, o STF passou a exigir pertinência temática e alcance territorial, e a Receita tornou mais rígida a habilitação de créditos, reforçada pela Instrução Normativa (IN) 2.055/2021 – alterada pela IN 2.288/2025 – que passou a exigir a apresentação de documentos como petição inicial, comprovação de filiação e estatutos da época.

Esses filtros têm provocado muitas glosas administrativas e estão levando empresas a debater o tema Judiciário. Para Borges, quando a associação ocorre apenas após o trânsito em julgado, a glosa é legítima. Já Meyer lembra que o Tema 1119 do STF permite que associados posteriores também se beneficiem – ainda que não trate especificamente de matéria tributária. A IN 2.288/2025 exige filiação anterior ao ajuizamento, mas esse critério contraria o precedente do STF.

Faricelli, por sua vez, destaca que eventual restrição só é válida se constar expressamente da decisão. Ela menciona precedentes favoráveis, como o do Tribunal Federal Regional da 4ª Região (TRF4 – 5062075-89.2020.4.04.7000) e o do Superior Tribunal de Justiça (STJ – REsp 1836871).

Fonte: Jota